こんにちは、こつこつ配当パパです。

今回は、私が高配当株投資の中でも「鉄板候補」としてチェックしている【三菱HCキャピタル(8593)】について、最新の決算や今後の展望を踏まえて掘り下げていきます。

「安定した利益と連続増配」。そんな理想的なキーワードを体現してくれている同社の特徴や魅力を、配当パパ目線でしっかり見ていきましょう。

1. 三菱HCキャピタルとは?:リース業を中心とした総合ファイナンス会社

三菱HCキャピタルは、2021年に日立キャピタルと三菱UFJリースが統合して誕生した会社です。

業態は一言で言えば「リース会社」ですが、その内容は非常に幅広く、

- 法人向け設備リース

- 航空機・船舶リース

- オートリース(自動車)

- 不動産ファイナンス

- 再エネ・インフラ関連事業

など、国内外で多角的にビジネスを展開しています。実は「地味だけど堅い」リース業は、高配当投資家から昔から人気があります。その理由は、

- リース契約による安定収益

- 金融機関に近い低リスク・高回収性

- 設備投資が必要な企業への不可欠な存在

というビジネスの特性からです。

2. 配当利回りと配当方針

| 項目 | 内容 |

|---|---|

| 株価(2025年6月) | 約1,050円 |

| 年間配当 | 45円(予想) |

| 配当利回り | 約4.3% |

| 配当性向 | 約43% |

| 年平均増配率(10年) | 約21% |

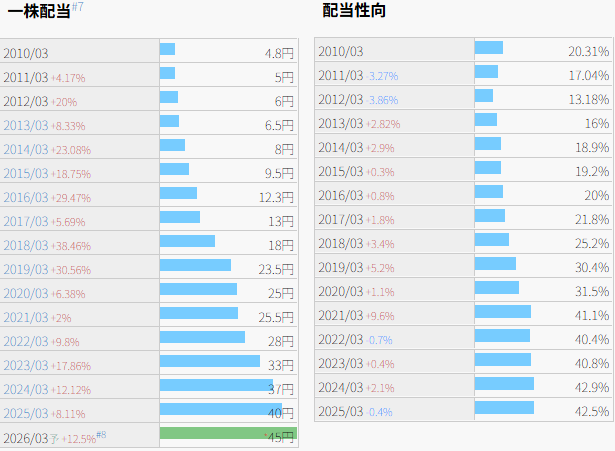

| 配当政策 | 27期連続増配を予定 配当性向40%以上の方針(現在は約43%) 出典:2025年3月期 決算概要資料 |

- 利回りは4%前後と安定高水準、

- 27期連続増配を予定。ここ10年での年平均増配率は21%。1株当たりの配当金は27年で56倍にもなる予定です。(【ダイヤモンド・ザイ】三菱HCキャピタルは27年で56倍の配当増!)配当額と配当性向の推移は以下の通り。

(出典:IR BANK – 三菱HCキャピタル)

3. 本業の稼ぐ力は順調に成長中💪

過去5年の売上高と経常利益

| 年度 | 売上高(億円) | 経常利益(億円) |

|---|---|---|

| 2021 | 9,477 | 650 |

| 2022 | 17,655 | 1,172 |

| 2023 | 18,962 | 1,460 |

| 2024 | 19,505 | 1,516 |

| 2025 | 20,908 | 1,935 |

- 売上高は2兆円越え。

- 売上高、経常利益ともに増加しており、本業で稼ぐ力が順調に成長していることが分かります。

純利益とROE(自己資本利益率)

| 年度 | 純利益(億円) | ROE |

|---|---|---|

| 2021 | 553 | 約6.9% |

| 2022 | 994 | 約7.6% |

| 2023 | 1,162 | 約7.6% |

| 2024 | 1,238 | 約7.4% |

| 2025 | 1,352 | 約7.6% |

- 純利益も順調に成長中。配当余力が高く、安定配当の裏付けあり。

- ROEも7%越えが多く、安定してキャッシュを生み出している。

4. 財務の健全性:総資産も順調に成長中

| 年度 | 総資産 | 自己資本比率 | 有利子負債比率 |

|---|---|---|---|

| 2021年3月期 | 約6兆円 | 約13.4% | 563% |

| 2022年3月期 | 約10.3兆円 | 約12.7% | 570% |

| 2023年3月期 | 約10.7兆円 | 約14.3% | 499% |

| 2024年3月期 | 約11.1兆円 | 約15.1% | 467% |

| 2025年3月期 | 約11.8兆円 | 約15.2% | 462% |

出典:IR Bank

- 総資産も順調に成長中。

- 自己資本比率も有利子負債比率も業界としては妥当な範囲だが、極端な数字なので継続して観察が必要。

5. セグメント分析:航空・不動産・再エネなど多角化された収益源

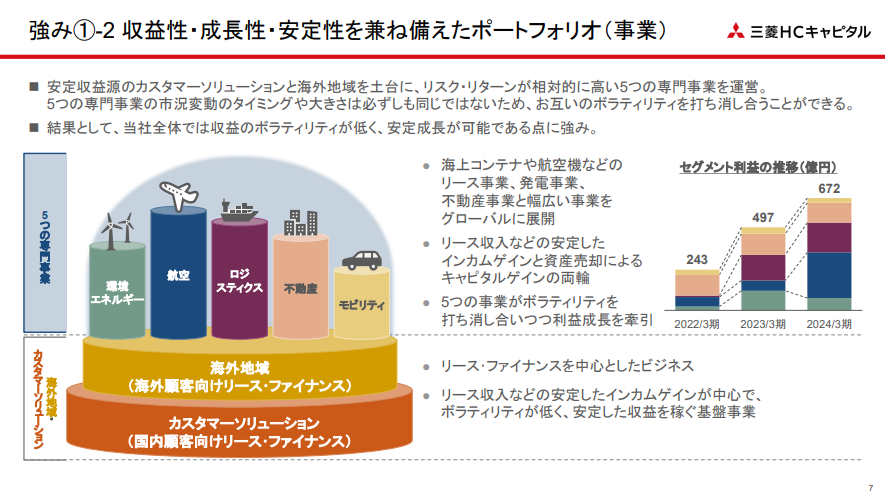

三菱HCキャピタルは安定収益源のカスタマーソリューションと海外地域を土台に、5つの専門事業を適切に運営することで高い効率の良い安定成長を維持しています。

以下に、5つの専門事業の特徴と動向を整理します。

1) 環境エネルギー(安定成長)

- 国内では太陽光と陸上風力を中心に、持分容量1.2GWと業界トップクラスの実績。

- 欧州・米国を中心に太陽光・風力発電を拡大。2024年には、再エネと次世代エネルギーを手がけるデンマークのEuropean Energy(EE)へ約1,100億円を出資し、戦略的パートナーとしてグローバル展開を強化。EEは60GW超の開発パイプラインを持ち、グリーン水素やe-メタノールなどの先端分野にも取り組んでいます。

- 国内の太陽光が全体の6割を占める中、今後は国内風力や海外の再エネ比率を高め、持分容量を継続的に拡大。ポートフォリオの質の向上を目指しています。

2) 航空機リース(成長分野)

- 世界中の航空会社を相手に、航空機・エンジンのリースから解体(パーツアウト)までを一貫提供。

- 若い機齢のナローボディ機を中心に保有し、流動性・収益性の高い構成。

- 世界の航空旅客需要は2024年にコロナ前を超え、年3%超の成長見込み。今後20年で航空機需要は約2倍に拡大すると予測。

3) ロジスティクス(成長分野)

- 海上コンテナリースはAI International買収 により本格参入。業界世界シェア4位に。

- 鉄道貨車リースは北米で2.2万両保有、業界トップ10に位置。3〜5年の短中期リースと中古売買の組み合わせにより、インカム+キャピタルゲインのハイブリッド収益モデルを構築。

- 海上コンテナ事業では 売買機能の強化 と デジタル活用による機動力の向上。鉄道貨車では 資産回転型モデル へとシフトし、収益性を向上。

4) 不動産(安定分野)

- 「ファイナンス」「投資」「アセットマネジメント」の3本柱で構成され、安定した収益と柔軟な運営体制が強み。

- 主に日本国内を中心に(資産残高の約9割)、オフィス・住宅・ホテル・物流施設など多様なアセットを対象とし、インカムゲインとキャピタルゲインを両立する“資産回転型ビジネスモデル”を展開中。

- データセンターといった社会基盤整備型不動産にも積極的に関与。

5) モビリティ(再編進行中)

- 三菱商事との合弁会社「三菱オートリース」を通じ、法人向けにファイナンス・メンテナンスリースや車両管理の最適化を提供。近年では個人向けオートリースも開始し、サービスの幅を拡大。

- 従来のガソリン・ハイブリッド車ユーザーがスムーズにEVへ移行できるよう、EV導入支援や車両管理、充電インフラまで含めたワンストップ型サービスを提供。

- 海外ではインドネシア・マレーシア・タイを中心に展開。オートリース事業に加え、中古車オークション事業も展開

上記のとおり、頼もしい専門分野が5つもあるため、世界経済の情勢によって、どれか一つが不調でもカバーが効くため、配当パパとしては心強い限りです。

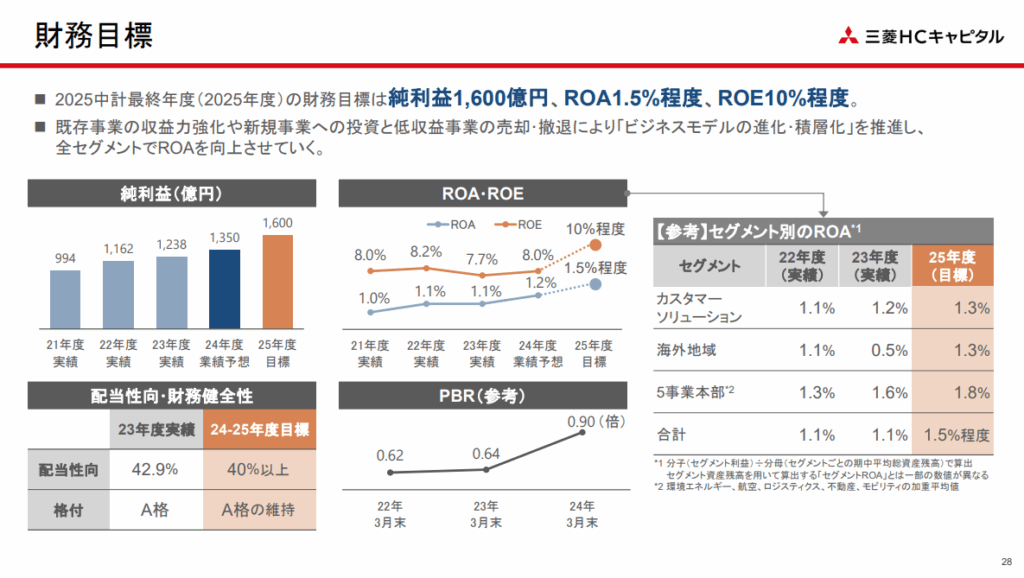

6. 中期経営計画「2025中計」:ROE10%、ROA1.2%が目標

2023年度から始まった中期経営計画「2025中計」では、以下の数値目標が掲げられています。

- ROE:10%

- ROA:1.2%

- 当期純利益:1,600億円

一方、2023年3月期の実績は、

- ROE:7.7%

- ROA:1.1%

- 当期純利益:1,238億円

2025年3月期の実績は、

- ROE:8.0%

- ROA:1.2%

- 当期純利益:1,352億円

よって、まだ道半ばですが、進捗は順調です。「2025中計」の達成により、増配記録を今後も更新していけることを期待できると考えています。

7. リスク要因:為替・金利・市況変動

当然ながら、リース業も万能ではありません。

想定されるリスク:

- 為替変動:海外比率が高く、ドル建て資産・借入に影響

- 金利上昇:調達コスト増だが、金利転嫁によって吸収可能な体制

- 市況悪化:航空や不動産の市況リスクには継続的に目配りが必要

とはいえ、リーマンショック・コロナショックを経てもしっかり利益を出してきた「実績」は見逃せません。

8. こつこつ配当パパの視点:買いタイミングと保有戦略

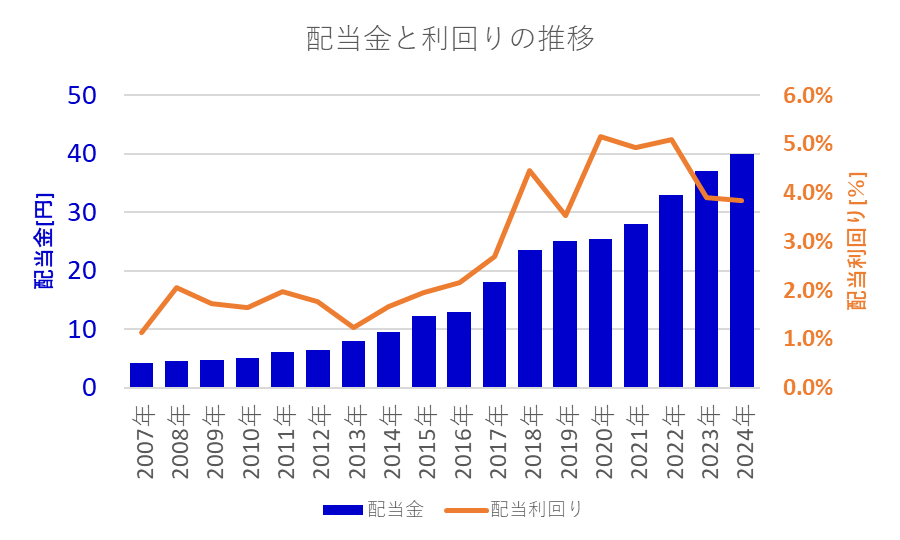

配当金と利回りの推移

過去の配当金と年末株価で計算した配当利回りの推移は以下の通りです。

中長期で持つなら利回り4%以上は買い、と考えています。

✅ 保有戦略:

- NISA口座での永久保有も候補

- 配当再投資で「配当の雪だるま」作りに最適

- 逆に売却タイミングは「業績連続減益」や「配当方針の変更」があった場合

まとめ:三菱HCキャピタルは「安心して眠れる高配当銘柄」

高配当投資をしていると、「配当利回りの高さ」に目が行きがちです。

でも本当に大事なのは、

- 業績が安定しているか

- 配当を継続できる力があるか

- 会社として信頼できるか

その点で三菱HCキャピタルは、私のような「家庭を守るこつこつ投資家」にとってピッタリの銘柄だと感じています。

📌 最後に:家計にプラスを届ける、配当の力を信じて

私は「毎年1万円、家計に追加収入がある」そんな感覚で配当株を積み上げています。

三菱HCキャピタルのような銘柄を一つひとつポートフォリオに加えていくことで、将来の「配当生活」に一歩ずつ近づける。

これからも「配当金をコツコツ積み上げる」投資家仲間として、皆さんと情報を共有できれば嬉しいです。

※本記事は特定の銘柄の購入を推奨するものではなく、筆者個人の経験と考えに基づいた情報提供を目的としています。投資に関する最終的な判断は、ご自身の状況や目的に合わせて慎重に行っていただくようお願いいたします。

コメント