はじめに:令和の「グロソブ」と呼ばれる理由

こんにちは、「こつこつ配当パパ」です。

今回は、SNSでも話題の投資信託 「インベスコ世界厳選株式オープン(毎月決算型)」、通称「世界のベスト」について深掘りします。

このファンドは分配利回り10%を超えることもある高配当投信で、「配当生活」に憧れる層から強い人気を集めています。

しかしその裏では、「令和のグローバル・ソブリン(グロソブ)」とも揶揄され、たこ足配当(=元本を取り崩して分配)との指摘も絶えません。

では、実際どれほど「グロソブ的」なのか?

そして分配金はどこから出ているのか?

本記事では、運用報告書などの一次情報をもとに解説していきます。

「世界のベスト」と「グロソブ」の共通点と違い

| 比較項目 | 世界のベスト | グローバル・ソブリン(毎月決算型) |

|---|---|---|

| 運用開始 | 2017年(※毎月分配の開始時期) | 1998年 |

| 投資対象 | 世界の高配当株(主に先進国) | 世界の国債中心(債券型) |

| 為替ヘッジ | なし(円安メリットあり) | あり(円ベース安定重視) |

| 分配頻度 | 毎月 | 毎月 |

| 分配方針 | 安定分配を志向 | 安定分配を志向 |

| 評価の傾向 | 株式の上昇期に強いが下落期に弱い | 金利上昇期に弱い |

| 特徴的なリスク | 株式市場変動による元本減少 | 為替・金利変動による元本減少 |

両者の共通点は「安定分配志向の毎月決算型」という点です。

ただし、グロソブが債券を中心にしていたのに対し、世界のベストは株式を中心にしています。

つまり、「毎月の分配は似ているが、中身の値動きはより激しい」。

これが“令和版グロソブ”と呼ばれるゆえんです。

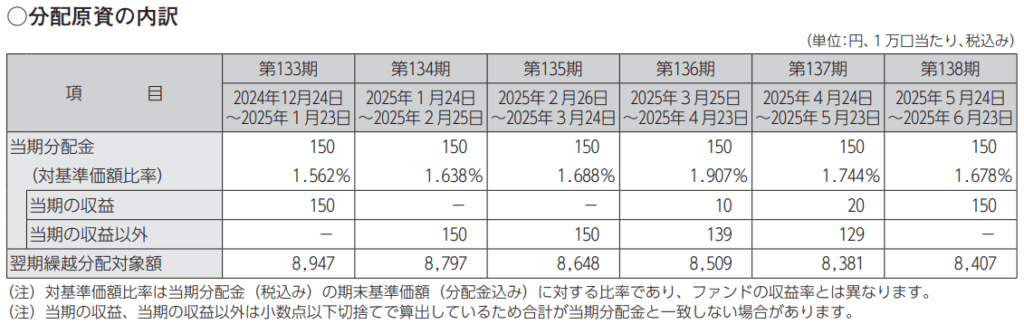

高分配の裏側:「翌期繰越分配対象額」に注目

世界のベストの分配金は、運用報告書上で次の3つの原資に分類されます。

- 当期の運用収益(健全な分配)

- 翌期繰越分配対象額(過去の利益の蓄え)

- 元本払戻金(たこ足配当)

中でも「翌期繰越分配対象額」は、次回以降の分配に使える“貯金”のような項目。

この額が多ければ分配金を維持しやすく、少なければ減配リスクが高まります。

運用報告書では、世界のベストの翌期繰越分配対象額は概ねプラスを維持していますが、

分配金の中身の多くが収益以外の補填となっており、実質的には評価額または翌期繰越分配対象額を減らしながら分配を継続している状態と考えられます。

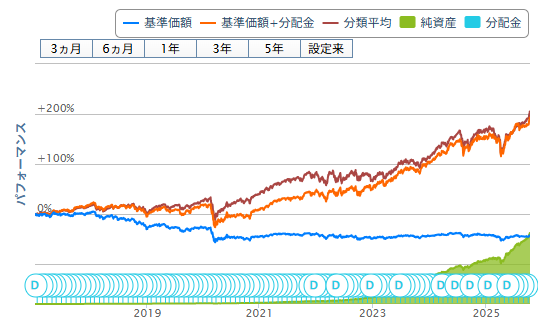

実績を見ると…評価額は右肩下がり

世界のベストの基準価格、トータルリターンは以下の通りです。(楽天証券)

基準価格は基本的に現状維持or減少で推移しています。一方で基準価格に分配金を足したトータルリターンはプラスで推移しています。

よって、基本的には「分配をもらっても、評価額で削られている」構造です。

先ほどの翌期繰越分配対象額が増加していくのであれば、評価額もプラスに推移すると予想します。しかし、先ほどの表の通り、翌期繰越分配対象額も減少傾向のため、現在の高配当を長期的に維持しつつ、基準価格も維持することは厳しいと考えられます。

「翌期繰越分配対象額」が意味するもの

ここでよくある誤解を整理します。

「翌期繰越分配対象額があるなら、分配金は安心なのでは?」

確かに、短期的にはその通りです。

しかし、この金額が利益剰余金ではなく元本由来の繰越になっている場合、

それは単なる「帳簿上の分配余力」であり、ファンドの純資産そのものは減少しています。

運用報告書では、

「翌期繰越分配対象額」「当期の収益」などが明示されており、

ここを見ることで分配の健全性を判断できます。

世界のベストの場合、

当期利益だけでは分配金を賄えず、翌期繰越分配対象額を取り崩して支払い続けている構図が見られます。

先ほどの分配原資の内訳表からを元にすると、1万口当たりの半年の収益は330円、基準価格は9,198円のため、330/9,198×100=3.7%が適正な利回りかと思います。

株式配当を原資とする分、グロソブより高利回りを期待できると思いますが、現在の約20%の利回りを長期で維持するのは困難だと思います。

現在のペースでは4年半で翌期繰越分配対象額が枯渇してしまうため、近いうちに分配金の減額が発表される可能性があると考えます。

それでも人気がある理由

それでもこのファンドが人気なのは、次の3つの要因が大きいです。

- 分配金が安定しているように見える(心理的安心感)

- 為替ヘッジなしのため、円安局面では分配金も上昇しやすい

- 「分配金=収入」として受け取れる手軽さ

特に退職後の生活費補填や、定期的な入金を重視する層にはわかりやすく、

「元本が減っても、毎月もらえる安心感」が選ばれる理由です。

こつこつ配当パパ的まとめ

| 評価軸 | コメント |

|---|---|

| 分配金の多さ | 非常に高い(表面利回りは魅力的) |

| 分配の安定性 | 現状維持されているが“見せかけ”の安定 |

| 原資の健全性 | 元本払戻金が多く、長期では減価リスク |

| 投資対象 | 高配当株中心で、市場連動性が高い |

| 向いている投資家 | 短期的なキャッシュフロー重視派 |

| 向いていない投資家 | 元本保全・長期リターン重視派 |

最後に:毎月分配型を選ぶなら“原資”を見よう

「世界のベスト」は、確かに毎月お金がもらえる楽しさがあります。

ただし、それが自分の元本の切り崩しだった場合、

配当生活どころか「取り崩し生活」になってしまうリスクもあります。

投資信託の本質は「資産を増やすこと」。

毎月分配型を検討する際は、

・運用報告書の「翌期繰越分配対象額」

・「元本払戻金(特別分配)」の比率

・「基準価額の推移」

この3点を確認する習慣をつけましょう。

コメント