こんにちは、こつこつ配当パパです。

今回は、日本最大のメガバンク「三菱UFJフィナンシャル・グループ」の銘柄分析をしていきます。

最近は株価も好調で話題ですが、配当投資家目線では「本当に買いなのか?」じっくり見ていきたいと思います。

1. 三菱UFJ銀行ってどんな会社?

ざっくり言うと、「日本でいちばん大きな銀行」です。資産規模、業績、海外展開どれをとっても国内トップクラス。メガバンク3行(三菱UFJ・三井住友・みずほ)の中でも、最もグローバル展開が進んでいます。

最近ではアメリカの銀行「ユニオンバンク」売却による利益や、海外の金利上昇が追い風となって、業績がぐいっと伸びました。

2. 業績と配当の推移|安定成長+年平均増配率14%!💹

| 項目 | 内容 |

|---|---|

| 株価(2025年6月) | 約2,000円 |

| 年間配当 | 64円 |

| 配当利回り | 約3.6% |

| 配当性向 | 約40% |

| 年平均増配率(10年) | 約14% |

| 配当政策 | 配当性向を40%程度とし、利益成長を通じた1株当たり配当金の安定的・持続的な増加を基本方針とする 出典:株主還元方針 |

- 利回りは2.5~4%と比較的ばらつきあり。年平均増配率は18%

- 配当政策は配当性向を40%程度とし、利益成長を通じた1株当たり配当金の安定的・持続的な増加を基本とする。現在の配当性向は40%のため、増配ペースはやや落ちる可能性あり。

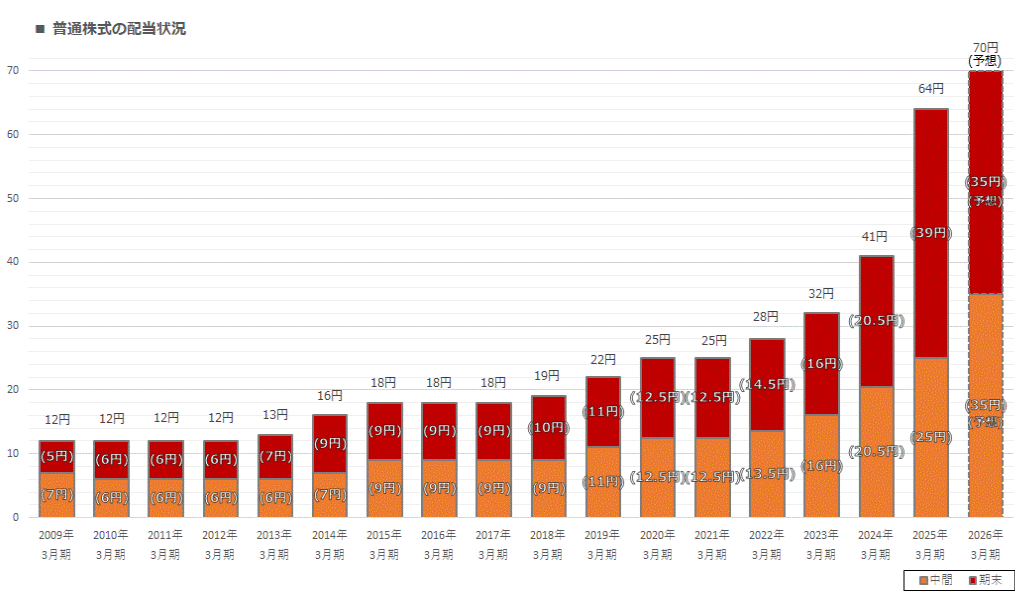

過去の一株配当推移はこちら。リーマンショック・コロナショックでも減配せず増配しており、特に2025年には1.5倍の大幅増配でした。

出典:配当情報

2. キャッシュフローと配当余力

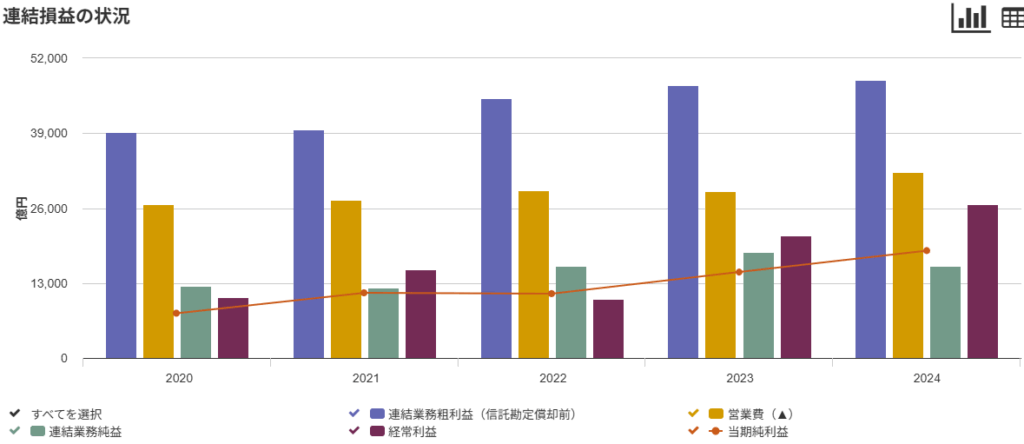

過去5年の本業の稼ぎ(業務純益)と収益性(業務純益率)

| 年度 | 連結業務純益(億円) | 業務純益率(業務純益/経常利益) |

|---|---|---|

| 2020 | 12,484 | 162% |

| 2021 | 12,167 | 79% |

| 2022 | 15,942 | 156% |

| 2023 | 18,437 | 87% |

| 2024 | 15,911 | 60% |

- 本業の稼ぎ(業務純益)は順調に増えています。

- 収益性(業務純益率)は60%~162%とかなりばらつきがありますが、それは経常利益が為替差益や子会社売却益で大きく変動するからです。直近の60%は相対的に小さく見えますが、一般企業の営業CFマージンに相当する感覚でみればかなり高い数値です。

- 一般企業なら営業利益率10%を超えれば優良企業とされますが、三菱UFJの“業務純益率”は60%超とかなり高い水準。銀行特有の収益構造によるものではありますが、それでも本業の利益効率が高いことは間違いありません。

出典:業務推移

財務健全性

| 年度 | 自己資本比率(BIS自己資本比率) ※ | 有利子負債比率(連結Tier1比率) |

|---|---|---|

| 2021 | 16% | 14% |

| 2022 | 14% | 12% |

| 2023 | 14% | 12% |

| 2024 | 14% | 16% |

| 2025 | 19% | 17% |

※1 国内基準では「4%」、国際基準では「8%」が最低水準。※2 10〜13%以上が国際的に「健全な水準」とされる目安

- 一般企業と同じ「自己資本比率」や「借金の多さ」で銀行を評価すると、「ヤバい会社」に見えてしまいます。でも、銀行は“預金という他人資本”を使って利益を出す商売。国際基準の自己資本比率やCET1比率を見ると、三菱UFJはむしろ非常に健全な部類です。

出典:バーゼルⅢ関連データ一覧

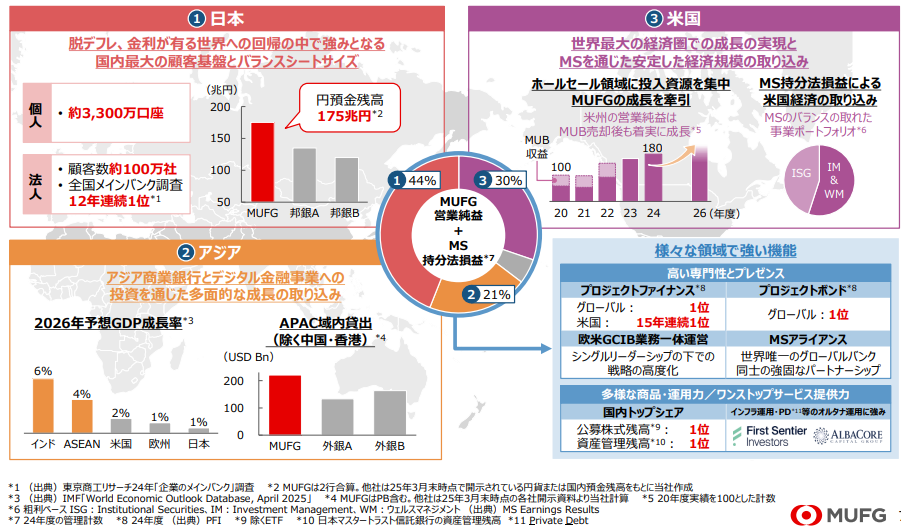

3. 成長性と今後の展望:国内を超えて、世界へ稼ぐ力を広げるMUFG

三菱UFJフィナンシャル・グループ(MUFG)は、日本最大のメガバンクでありながら、国内だけにとどまらない「グローバルな成長力」が大きな強みです。

注目すべきは、近年の海外収益比率の高さ。2025年3月期では、グループ全体の純利益に占める海外事業の割合が約50%超と、日本の銀行としては異例の規模です。これは、米国・東南アジア・インドを中心に、積極的に現地金融機関へ出資・提携してきた成果です。

たとえば:

- 米国ではかつてのユニオンバンク売却益を活用し、商業銀行投資やフィンテック領域へ再投資

- 東南アジアではタイのアユタヤ銀行、インドネシアのバンク・ダナモンを通じて成長市場を深耕

つまりMUFGは、すでに低成長な日本市場に依存しない体制を整えつつあるわけです。

さらに、注目したいのが成長分野への資金配分。

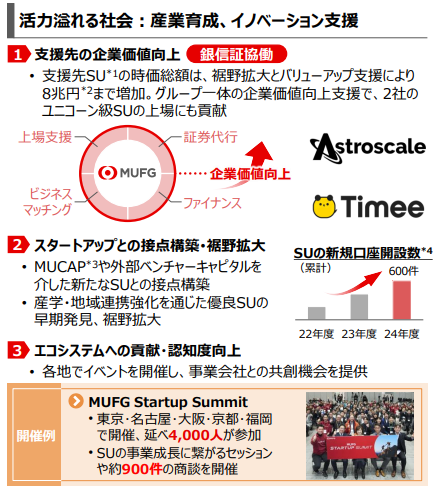

近年は「グリーンファイナンス」「脱炭素投資」「スタートアップ支援」に注力しており、再生可能エネルギー分野でのファイナンス案件や、生成AIスタートアップとの連携もIR資料に登場しています。

これらの取り組みは、短期的な収益だけでなく、MUFGの中長期的な企業価値や社会的信用力にもつながるポイントです。

出典:2024年度決算

まとめ|三菱UFJは“安定”と“成長”を両立する頼れるメガバンク

三菱UFJフィナンシャル・グループ(MUFG)は、配当投資家にとって非常に魅力的な銘柄だと改めて感じました。

✅ 高い自己資本比率(CET1比率15%超)で財務は盤石

✅ 業務純益率60%以上と本業の収益力も高水準

✅ 海外事業の伸びやESG分野への取り組みなど、成長戦略も明確

✅ そして配当は安定かつ継続的に支払われており、利回りもまずまず

銀行株というと難しそうな印象を持たれがちですが、MUFGは「本業の力強さ」「財務の健全性」「今後の伸びしろ」どれを取ってもバランスが良く、長期保有に向いている大型優良株だと思います。

※本記事は特定の銘柄の購入を推奨するものではなく、筆者個人の経験と考えに基づいた情報提供を目的としています。投資に関する最終的な判断は、ご自身の状況や目的に合わせて慎重に行っていただくようお願いいたします。

コメント