こんにちは。こつこつ配当パパです。

今回は、コロンビアの国営石油会社「エコペトロール(EC)」についてご紹介します。

「え、コロンビア?ちょっと不安…」と思われる方もいるかもしれません。

でも、実はこのEC、配当利回りが10%を超える年もあるほどの“超高配当株”なんです。

ただし、リスクもあります。この記事では、以下の観点からわかりやすく解説していきます。

1. エコペトロール(EC)ってどんな会社?

エコペトロール(Ecopetrol S.A.)は、コロンビア政府が大株主の国営石油会社で、ラテンアメリカ最大級のエネルギー企業です。

- 設立:1948年

- 主な事業:原油・天然ガスの探鉱、生産、精製、販売

- 上場:ニューヨーク証券取引所(ティッカー:EC)

原油価格の影響を受けやすいですが、中南米では安定的な存在感を放っており、配当株としての注目度は高めです。

2. 配当利回りはどれくらい?

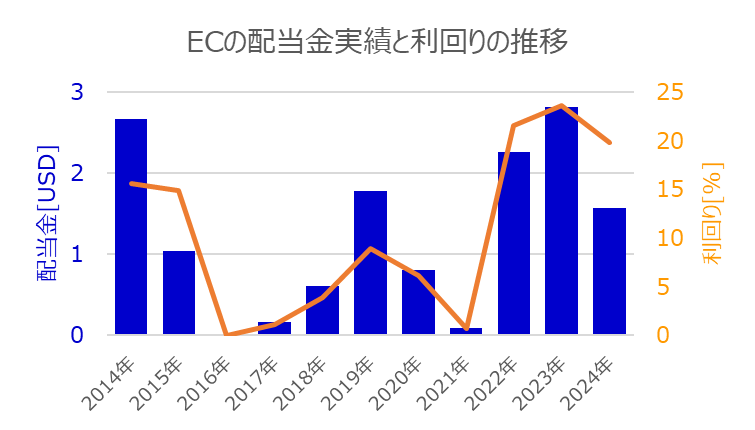

エコペトロールの配当は、年度ごとの業績に応じて大きく変動します。以下は配当金実績とそれを年末株価で割った配当利回りの推移です。(出典:investing.com)

2016年、2021年はほぼ無配である一方、2022年以降は原油高騰の影響で利回りが10%以上となっています。(2021年はコロナ禍・原油安が影響していると考えられます。)

ECは業績連動型の配当方針で、好業績の年にはドカンとくれますが、不調の年には減配も当たり前。

つまり、“安定した配当”というよりは、“景気が良いと爆益タイプ”の銘柄です。

3. キャッシュフローと財務状況

増加傾向の営業キャッシュフローと高い営業CFマージン

| 年度 | 営業CF | 営業CFマージン |

|---|---|---|

| 2021 | $22.5 B | 約25% |

| 2022 | $36.2 B | 約23% |

| 2023 | $19.8 B | 約14% |

| 2024 | $45.1 B | 約34% |

- 営業CFはばらつきがあるものの増加傾向。

- 営業CFマージンもばらつきあるが10%以上を維持。

フリーキャッシュフロー(FCF)利回り

| 年度 | FCF | FCF利回り(概算) |

|---|---|---|

| 2021 | $9.2 B | 約34% |

| 2022 | $14.5 B | 約67% |

| 2023 | -$4.3 B | 0% |

| 2024 | $24.2 B | 約156% |

2023年は設備投資費(油田・インフラへの大規模投資)が営業CFを超え、キャッシュ赤字となりました。2024年はその成果により営業CFが急増し、設備投資費をかしこく抑えたことで、大幅なキャッシュ増となりました。

- FCF(自由なお金)も十分に確保

- 2023年の大規模投資の成果が実を結び、2024配当年はFCF利回りが100%越え。

財務の健全性:自己資本比率は良好だが有利子負債比率には注意が必要

| 年度 | 自己資本比率 | 有利子負債比率 |

|---|---|---|

| 2021 | 約51% | 約168% |

| 2022 | 約55% | 約166% |

| 2023 | 約53% | 約179% |

| 2024 | 約49% | 約182% |

出典:「Ecopetrol S.A Debt to Equity Ratio」、「Total Share Holder Equity」

- 自己資本比率は50%程度で安定して推移

- 有利子負債比率は近年極めて高い(CVXの有利子負債比率は16%)。注意が必要ですが、国営企業としてこれから急成長する意図があるのかもしれません。

4. 国営企業としてのエコペトロール:メリットとリスクを理解する

エコペトロールは国営企業のため、一般的に以下のようなメリットとデメリットがあると考えています。

| メリット | デメリット |

|---|---|

| 政府の強力な支援と信用保証 借入条件が優遇されやすく、資金調達が安定 政策支援による安定的な事業環境 インフラ整備や産業振興の優先度が高い 国内市場での優位性 規制や市場参入障壁が高く競争が限定的 | 政治リスクの存在 政治状況の変化が経営方針や配当に影響を与える 利益配分の制約 政府要請による配当カットや再投資義務が発生する場合も ガバナンスの課題 民間企業に比べて意思決定が遅い、効率性に課題があることも |

5. 今後の見通しと投資判断

エコペトロールは、今後も原油・天然ガス中心の事業展開を維持しつつ、再生可能エネルギーや輸送インフラ分野にも拡大を模索しています。投資家としては、以下のようなスタンスが合いそうです。

| ✅ 合う人 | ⛔ 合わない人 |

|---|---|

| 高利回りでキャッシュフローを得たい人 リスク許容度があり、分散投資をしている人 新興国投資に興味がある人 | 安定配当を重視する人 為替リスクを避けたい人 ESG意識が高く、石油業界を避けたい人 |

6. 私の保有状況と今後の方針

私自身はECを26株持っています。配当金が安定しないものの、現状配当利回りが高く2023年の大規模投資が実を結びキャッシュが増加しています。また1株当たりの値段が安いため、余った配当金を回す程度に投資していこうと考えています。

まとめ:ECは“高配当スパイス枠”として活用を

ECは、「メインにはしにくいけど、スパイスとしては面白い」という立ち位置の銘柄です。

高配当投資家にとっては魅力的なキャッシュフロー源になり得ますが、為替・商品価格・政治といった複数のリスクを理解した上で、“アクセント枠”として少額から始めるのが無難だと考えています。

※本記事は特定の銘柄の購入を推奨するものではなく、筆者個人の経験と考えに基づいた情報提供を目的としています。投資に関する最終的な判断は、ご自身の状況や目的に合わせて慎重に行っていただくようお願いいたします。

コメント