こんにちは、こつこつ配当パパです。

今回は、損害保険業界のトップ銘柄「東京海上ホールディングス(8766)」を取り上げます。

SNSでは通信株や商社株がよく話題になりますが、「じわじわと配当を増やしてくれる堅実株」として、東京海上は見逃せない存在です。高配当・連続増配・財務健全性と三拍子そろったこの銘柄、長期投資目線での魅力をを分析します。

1. 企業概要|損保業界のリーディングカンパニー🏢

東京海上ホールディングスは、国内外で保険事業を展開する損害保険最大手です。国内損保でのシェアも高い一方、米国などの海外展開にも積極的で、ここ10年でグローバル収益比率が大きく高まりました。2024年度の正味収⼊保険料は日本と海外でおおよそ1:1でした。(2024年度決算概要)

保険料収入の安定性と、災害リスクを吸収できる分散体制が特徴です。また、保険本業に加えて投資運用収益などもあり、収益源が多様なのも強みといえます。

2. 業績と配当の推移|安定成長+年平均増配率18%!💹

| 項目 | 内容 |

|---|---|

| 株価(2025年6月) | 約6,000円 |

| 年間配当 | 210円(予想) |

| 配当利回り | 約3.6% |

| 配当性向 | 約32% |

| 年平均増配率(10年) | 約18% |

| 配当政策 | 利益成長に応じて持続的に高める方針 出典:配当方針・還元 |

- 利回りは3~4.5%と比較的ばらつきあり。年平均増配率は18%

- 配当政策では利益成長に応じて持続的に高める方針を掲げ、配当性向にも余裕あり。

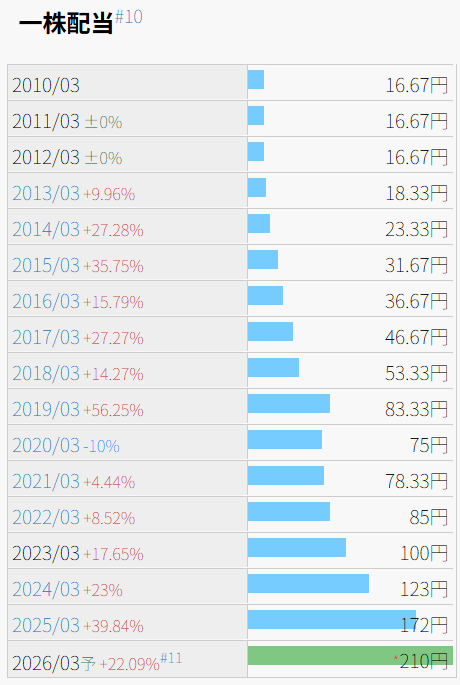

過去の一株配当推移はこちら。2020年3月期に少し減配したものの基本的にきれいに増配しています。

出典:IR Bank

3. 本業の稼ぐ力は順調に成長💪

| 年度 | 正味収入保険料 | 純利益 | コンバインド・レシオ |

|---|---|---|---|

| 2021年3月期 | 約3兆6,065億円 | 約1,618億円 | 90~101%(※部門により異なる、以下同様) |

| 2022年3月期 | 約3兆8,878億円 | 約4,205億円 | 87~96% |

| 2023年3月期 | 約4兆4,699億円 | 約3,746億円 | 87~98% |

| 2024年3月期 | 約4兆8,249億円 | 約6,958億円 | 87~98% |

| 2025年3月期 | 約5兆3,051億円 | 約1兆552億円 | 88~96% |

※コンバインド・レシオ(%)= 損害率 + 事業費率

→ 100%未満なら保険引き受けで利益が出ているという意味です。

- 損害率:支払った保険金 ÷ 正味収入保険料

- 事業費率:運営コスト ÷ 正味収入保険料

東京海上はコンバインドレシオが100%未満を安定して維持しており、2021年に100%を超える部門があったものの、その後改善しています。「本業でしっかりもうけている」企業と評価できます。

- 毎年、しっかり黒字をキープ

- 自然災害の影響を受けつつも、利益は安定

4. 財務の健全性:安心して持てる損保株🛡️

| 年度 | 総資産 | 有利子負債比率 | ソルベンシー・マージン比率 |

|---|---|---|---|

| 2021年3月期 | 約25.8兆 | 約6% | 826% |

| 2022年3月期 | 約27.2兆 | 約5% | 843% |

| 2023年3月期 | 約27.4兆 | 約6% | 558% |

| 2024年3月期 | 約30.6兆 | 約4% | 864% |

| 2025年3月期 | 約31.2兆 | 約4% | 961% |

ソルベンシー・マージン比率とは、

「予想外のリスクが起きても、保険会社がどれだけ余裕を持って保険金を支払えるか」を示す指標です。200%以上あれば“健全”とされる中、東京海上はおおよそ800%以上と非常に高水準。

- 総資産は順調に増加

- 有利子負債比率は低く、ソルベンシー・マージン比率は高く、安心・安定の財務基盤

5. 将来の展望と懸念材料|反動減に注意も、基盤は堅牢

2025年度に業績が大きく伸びた反動で、2026年度は減益見通しとなっています。これは一時的な要因(災害少なく保険金支払が減った)も含まれており、ネガティブに捉えすぎる必要はないと考えます。

ただし、保険業というビジネスモデルは自然災害・金利動向・為替など外部要因に大きく左右されやすい面もあり、「業績安定=永久」ではないことには注意が必要です。

6. こつこつ配当パパのスタンス|こういう人に向いています

東京海上は、以下のような投資家に向いていると考えています。

- 定配当と増配の両立を重視したい

- 業績のぶれは許容しつつ、長期で伸ばしていける企業に投資したい

- 自社株買いなど総合的な株主還元を評価したい

- 配当利回りは3%以上ほしいが、高すぎる利回り(減配リスク)には慎重

通信株や高配当ETFとは違った、「業績連動型の育成配当銘柄」としてポートフォリオの中核に置きやすい存在です。現在私は1株所有しています。

まとめ|地に足のついた堅実な配当投資先✅

- 業界トップの信頼性

- 増配継続の姿勢と配当余力

- 株価も安定しやすく、保有ストレスが少ない

- 長期投資で「じっくり配当を育てたい人」にはピッタリ

投資においては、流行りの高配当株に目が行きがちですが、「じっくり持って育てられる銘柄」もまた強い味方です。東京海上はその代表格だと、私は感じています。

※投資判断は自己責任でお願いします。この記事は情報提供を目的としており、特定の銘柄を推奨するものではありません

コメント